となります。

このように、年間に支払う保険料が同じだとしても、新方式と旧方式では控除額、並びに控除額の上限も違います。

そのため、控除額を算出する際には契約締結日を確認し、正しい算出方式を用いるようにしましょう。

目次

3-3 年末調整の新制度と旧制度について注意すべき点

定期保険(10年など)に加入をしている場合は、気をつけておく必要があります。保険期間が終了した際に、そのまま契約を更新をするケースがあるからです。

旧制度が適用される期間に契約していても、更新を平成24年1月以降に行うと新制度が適用されます。そのため、控除額がそれまでと変わってくるのです。

新制度のときと旧制度のときを比較すると、申告する金額がそれまでと変わってくるため、年末調整の申告書を記入する際は注意が必要です。

記入内容に誤りや漏れがあり、再度記入し直さなければならない、といった事態になっては面倒以外の何物でもありません。

ここからご紹介する、申告書の書き方に沿って、間違いのないように記入を進めて行くと良いでしょう。

4 学資保険の年末調整について:申告書の書き方

ここまで、年末調整全体の流れや新制度と旧制度の違いをご紹介してきました。そこでここからは、年末調整において学資保険の保険料控除を申請するのに必要な書類の具体的な書き方をご紹介していきたいと思います。

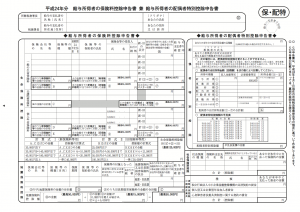

学資保険を年末調整の一般生命保険料控除として申請するには、「給与所得者の保険料控除申告書 兼 配偶者特別控除申告書」通称「まるほ」に必要事項を記入する必要があります。

ごちゃごちゃしていて一見複雑そうですが、大枠をつかむことができればさほど難しいところはありません。

まず、ここからのざっくりとした流れを説明すると、該当する保険の欄に「今年中に払った・払う予定の保険料の額」をそれぞれ記入します。

しかし、生命保険料控除に関しては、自分で控除額を算出する必要があります。少しハードルが高いように感じるかもしれませんが、覚えておきたい項目です。しっかりとチェックしましょう。

一般の生命保険料の記入例

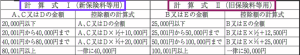

計算式

3-1 年末調整の新制度と旧制度の欄でご紹介しましたが、わかりやすく色分けして再掲しました。紫色が旧保険料、青色が新保険料となっています。

新保険料と旧保険料という区分のせいで、さらにそれぞれの計算式が違うため、かなり複雑に見えてしまいます。

しかし、その違いを冷静に俯瞰してみればそこまで難しいところではありません。一旦苦手意識を排除して、シンプルに考えるよう心がけましょう。

ここからは、「給与所得者の保険料控除申告書 兼 配偶者特別控除申告書」の各欄の記入の仕方や注意点などを具体的にご紹介していきます。

4-1 保険会社等の名称、種類、期間

この欄は、保険会社から送付されてくる「生命保険料控除証明書」に記載されているのを確認しながら記入します。稀に保険会社名が長すぎて欄に収まらない、という場合もあるかもしれません。

そんな時は略称を記入しても問題ありません。その会社であることが正しく伝わりさえすれば問題ありません。

4-2 保険等の契約者の氏名

保険料を支払ったのがあなたである場合は、配偶者やその他の親族が契約をしている保険であっても控除の対象となります。

4-3 保険金等の受取人(氏名・あなたの続柄)

忘れがちなこの項目。保険会社から届く「生命保険料控除証明書」には稀に記載がない場合もあるので、空欄のまま提出してしまう方が意外と多いようです。忘れずきちんと記入するよう心がけましょう。

年末調整の対象になるのは、本人、配偶者またはその他の親族が受取人の場合と定められています。

普通はここに会えて対象者以外の人物のことを書く人などあまりいないようには思えますが、受取人が適切であることを念のため証明する目的で、明記しておく必要があります。

4-3 新・旧の区分

新旧制度のどちらが適用されるは契約締結日によって決まるのでしたね。「生命保険料控除証明書」を確認しながら、該当するほうに印をつけます。

- 新制度:契約締結日が平成24年(2012年)1月1日以降の保険

- 旧制度:契約締結日が平成23年(2011年)12月31日以前の保険

補足になりますが、新設された介護医療保険料は当然平成24年(2012年)1月1日以降のはずですよね。ということは無条件に新制度となるので、新旧のを記入する欄がなくなっています。

4-4 あなたが本年中に支払った保険料等の金額(分配を受けた剰余金等の控除後の金額)

ここも注意が必要な箇所です。「生命保険料控除証明書」には金額が「参考額(申告額)」と「証明額」の2種類(保険会社によっては表現が異なる場合があります)が記載されていることがよくあります。

どちらを書くべきか迷ってしまいがちなところですが、ここは「参考額(申告額)」を記載するようにしましょう。

ちなみに、「証明額」というのは生命保険料控除証明書を発行した時点の支払金額であり、「参考額(申告額)」はこのまま契約内容を変更せずに、その年の12月31日まで支払っていった際の金額となります。

年末調整は、その年の12月31日時点の情報をから算出するため、12月31日時点での保険料支払額を書く必要があるのです。なので書類にはかならず参考額(申告額)を書くようにしましょう。

もし、月払いの契約にしており、参考額(申告額)にも月額しか記載がなかった場合は、その月額を12倍にした金額を記入します。

さらに、この欄にはかっこ書きで「分配を受けた剰余金等の控除後の金額」と記載されています。これは、祝金などを受け取った際は、その金額をマイナスして計算する、という意味です。

たいていの場合、生命保険料控除証明書の参考額はあらかじめマイナスされた金額が記載されています。そのため、ここはそのままの金額を記入すれば問題ないでしょう。

4-5 A欄、B欄

Aの欄に新契約の保険料、Bの欄に旧契約の保険料の合計額を記入します。

4-6 ①、②、③、イの欄

①には、A欄の金額を計算式Ⅰを使って求めた金額を、②には、B欄の金額を計算式Ⅱを使って求めた金額を記入します。記入例の場合はこのようになります。

① A欄の金額:30,000円→30,000✕1/2+10,000=25,000円

② B欄の金額:150,000円→一律に50,000円

③の欄には、①と②を合計します。

イの欄には、②と③を比較し、金額が大きいほうを記入します。

4-7 記入時の補足

中には、保険にたくさん加入しているため、行が足りなくなってしまう方がいるかもしれません。そんな時はご自身で行を増やしたり、同じ紙をもう一枚用意し、二枚に分けて記入しても構いません。

しかし、①と②のそれぞれが限度額に達した時点で、残りの全てを申告する必要は無くなります。それ以上申告をしても控除額が変わらないのであれば、それ以上を無理して記載する必要はないのです。

5 学資保険の年末調整:控除額シミュレーション

ここまでを振り返ってみましょう。新制度の期間中に契約した学資保険に対し、年間80,000円以上を支払っていれば、正しく申請を行うことでそのうちの4万円分が所得から控除される、ということでしたね。

それでは、4万円が控除された場合、実際の税金はどのように変化するのでしょうか。

この金額は、そもそもの所得がどれだけあったかによって変わってきます。そこで、まずは所得税の税率を下記の表で確認してみましょう。

| 課税される所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円~330万円 | 10% | 9万7,500円 |

| 330万円~695万円 | 20% | 42万7,500円 |

| 695万円~900万円 | 23% | 63万6,000円 |

| 900万円~1,800万円 | 33% | 153万6,000円 |

| 1,800万円超 | 40% | 279万6,000円 |

このように、所得に応じて税率が変動するようになっています。この表で言うところの「控除額」は、保険料控除とは別の”所得金額に応じた控除額”を意味します。

それでは、この表をつかて実際にシミュレーションをしてみましょう。

5-1 実際の計算例

仮に、所得が331万円である人は、

所得額331万円×税率20%-控除額42万7,500=23万4,500円

所得税は23万4,500円となります。

そこから、4万円が控除されたにより、所得が327万円になった場合、

所得額327万円×税率10%-控除額9万7,500=22万9,500円

所得税は22万9,500円となります。

5,000円と小さい額ではありますが、確かに税金が安くなったことがわかります。

些細な額に見えるかもしれませんが、学資保険は比較的長期間にわたって契約することの多い商品ですよね。

何年間もこのような差が続けば、塵が積もって山になります。18年間学資保険に入っていれば、年間5,000円の節税だったとしても9万円。

毎年年末に学資保険の控除をしっかりと申請することで9万円が残ると考えれば、学資保険の商品を選ぶのと同様に年末調整を怠らないことも大切と言えそうです。

6 学資保険の年末調整:申告に遅れてしまったら

会社員の方であれば、通常は会社で年末調整を受けることになります。その場合は、これまでお伝えしてきた必要書類を提出することで、保険料控除の申告が完了となります。

しかし、学資保険の申告が年末調整の期間に間に合わなかったり、学資保険が控除の対象だと気づくのが年末調整が終わってからだった、ということも稀にあるでしょう。

こういった場合は、還付申告をすれば生命保険料の控除を申請することができます。その還付申告の申請期間は、その年の翌年の1月1日から5年間となっています。

多少面倒でも、ここを怠らずに手続きしたいところです。金額的には小さいところですが、無駄な出費はなるべく避ける、という意識的な面が重要といえるでしょう。

学資保険と年末調整:まとめ

繰り返しになりますが、ここまで見てきたように、年末調整で学資保険を生命保険料控除の対象として申告することが可能です。

学資保険が生命保険として分類されていることや、年末調整の控除の対象となることを知らない方も多いようなので、忘れずに申告したいですね。

年末調整で控除を受けるために必要な書類は、「給与所得者の保険料控除等申請書兼配偶者特別控除申告書」と「生命保険料控除証明書」でしたね。しっかりと提出することができるよう、記載内容や書類に不備がないように注意しましょう。

加えて、控除額を算出する計算式は学資保険の契約締結日によって異なります。新旧どちらの制度に該当するか、誤りがないかを確認するようお勧めします。

年末調整できちんと申告すれば、毎月の給与から天引きされている所得税の還付金を受けることができ、個々の事情を考慮してもらうことができます。

年末調整の申告というのは、慣れていないと一見煩雑でとっつきづらく見えてしまうものです。

しかし、その制度をしっかりと理解してさえいれば、特に難解なことはありません。どうしても困ったことがあれば、社内の年末調整を行う部署の方に相談することで、状況に応じたアドバイスを受けることができるでしょう。

節約することができる金額も一見少ないように見えますが、”塵も積もれば山となる”という格言があるように、小さな節約の積み重ねをすることで長期的に見て家計を安定される一助になるでしょう。

そのように、将来の家計のことを考え、学資保険や年末調整についての情報を調べている皆さんに、このページをお役立ていただければ幸いです。